VC меняют подход к инвестициям: устойчивость и прибыльность становятся новыми приоритетами

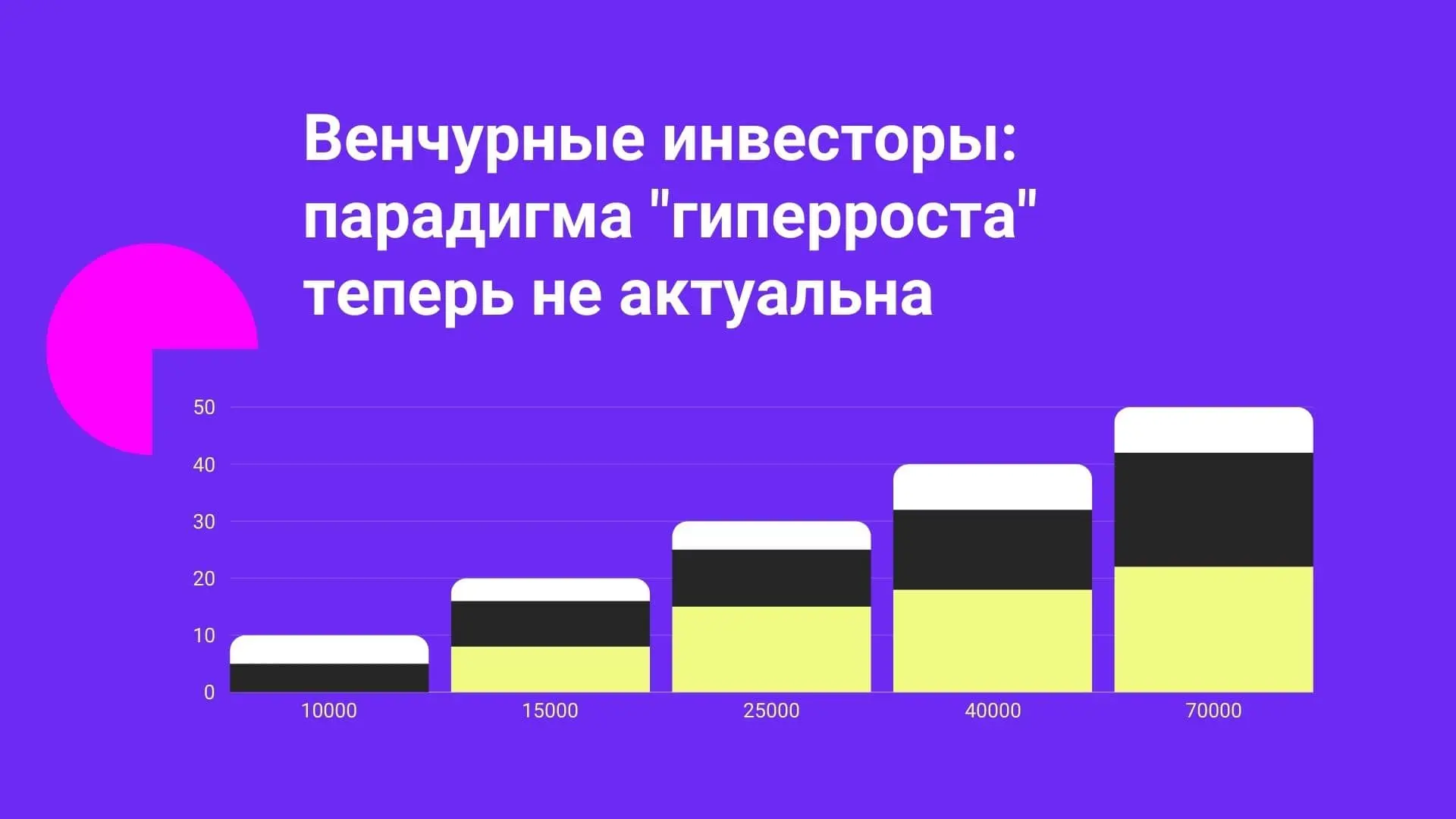

На протяжении последних десятилетий венчурный капитал жил по девизу «чем больше, тем лучше». Эта мантра поддерживала идею агрессивной экспансии и стремительного захвата рынка, независимо от убытков. Знаковые компании вроде Uber и WeWork стали символами этого подхода, где темпы роста считались главным показателем успеха, а потеря миллионов долларов ради доминирования в нише казалась оправданной стратегией. Но последние события в мире венчурных инвестиций показывают: «гиперрост» теряет актуальность, и всё больше инвесторов начинают задаваться вопросом, насколько разумен этот путь.

Недавние публикации, такие как статья «Start-Up Investors Push Back Against Venture Capital’s Bigger-Is-Better Mantra» в New York Times и аналитические материалы на TechCrunch и Business Insider, подчеркивают: в индустрии произошёл значительный сдвиг. Главные акценты теперь на устойчивости, прибыльности и органичном росте. Инвесторы все чаще обращают внимание на качество управления и стратегию устойчивого роста стартапов, а не на способность генерировать быстрый, но краткосрочный рост за счёт привлечения новых раундов финансирования.

Эффективность лучше масштаба

Принцип «чем больше, тем лучше» уступает место новому подходу: лучше медленнее, но надёжнее. Согласно исследованиям, опубликованным в Harvard Business Review, инвесторы теперь оценивают стартапы не только по количеству клиентов или выручке, но и по тому, как компания управляет своими ресурсами, справляется с растущей нагрузкой и достигает операционной эффективности. Стартапы, которые демонстрируют умение расти органично и управлять внутренними процессами, сейчас начинают цениться выше, чем те, кто фокусируется исключительно на масштабе и рынке.

Примером могут служить компании вроде Basecamp и GitLab, которые с самого начала строили бизнес, ориентируясь на операционную эффективность и долгосрочную жизнеспособность. Они не гнались за миллиардами пользователей и инвестиций, но смогли создать стабильные, прибыльные компании, которые привлекают внимание инвесторов своей стратегией «меньше, но лучше».

Курс на прибыльность

Курс на прибыльность становится новой нормой. Больше не достаточно просто наращивать клиентскую базу — важнее показывать реальную способность компании зарабатывать деньги. В статье на TechCrunch упоминается, что стартапы с четким планом достижения операционной прибыли становятся приоритетом для инвесторов. Например, компания Duolingo, прежде чем выйти на IPO, сместила фокус на монетизацию и активный поиск путей увеличения дохода, что позволило ей выйти на рынок в гораздо более устойчивом состоянии, чем многие другие стартапы в сфере EdTech.

В этом контексте, история таких компаний как Shopify и Zoom становится показательной: оба бизнеса смогли найти баланс между ростом и прибыльностью, что позволило им успешно пережить волатильные рынки и доказать свою жизнеспособность на долгосрочной основе.

Инновации в приоритете

Кроме того, инвесторы все чаще рассматривают инновации как один из главных факторов успеха. По данным статьи в Business Insider, создание уникальных решений и продуктов сегодня становится более приоритетным, чем просто погоня за расширением клиентской базы. Примером можно назвать стартап Notion, который сумел выделиться среди множества приложений для продуктивности благодаря инновационному подходу к пользовательскому интерфейсу и функциональности, что сделало его одним из самых обсуждаемых и быстрорастущих стартапов.

Закат эпохи «роста любой ценой»

Эти изменения не случайны. На фоне макроэкономической нестабильности, повышения ставок и ужесточения условий для привлечения капитала, инвесторы начали задаваться вопросом: действительно ли оправдана ставка на гиперрост? Всё больше голосов в индустрии утверждают, что мы наблюдаем закат эпохи «роста любой ценой». Такие аналитики, как Эндрю Чен из Andreessen Horowitz и Бенедикт Эванс, указывают на важность переосмысления традиционного подхода к инвестициям, делая акцент на долгосрочной устойчивости и инновациях.

Венчурный мир начинает осознавать, что «меньше» может означать «лучше», а фокус на устойчивости и прибыльности открывает новые возможности как для стартапов, так и для их инвесторов. Инвесторы переходят к более избирательному подходу, тщательно анализируя бизнес-модели и способность компаний достигать устойчивого роста. В итоге, это может привести к новому витку эволюции венчурного капитала, где качество будет цениться выше количества, а устойчивость и прибыльность станут ключевыми факторами успеха.

Комментарии:

Для данной статьи комментарии пока не оставлены.

Будьте первым!